Wieder einmal befindet sich die US-Notenbank in einer Zwickmühle. Senkt sie ihren Leitzins bald, um den Druck auf die Schuldendienstkosten für Verbraucher und Unternehmen zu mindern und vielleicht eine Stagflation zu vermeiden (d. h. geringes oder kein Wachstum bei gleichzeitig höherer Inflation), oder hält sie an ihrem derzeitigen Zinssatz für die Kreditaufnahme fest, um sicherzustellen, dass die Inflation in Richtung ihres Ziels von 2 % pro Jahr fällt?

Das ist die Frage, auf die Mainstream-Ökonomen und Investoren in Finanzanlagen eine Antwort haben wollen. Aber das ist nicht die wirklich wichtige Frage. Das derzeitige Dilemma der Fed zeigt, dass die "Geldpolitik" (d. h. die Anpassung der Zinssätze und der Geldmenge durch die Zentralbanken) nur geringe Auswirkungen auf die Kontrolle der Inflation bei den Preisen für Waren und Dienstleistungen hat, die Haushalte und Unternehmen zahlen müssen.

Zentralbanker und Mainstream-Ökonomen argumentieren weiterhin, dass die Geldpolitik einen Einfluss auf die Inflationsraten hat. Die Beweise sprechen jedoch für das Gegenteil. Die Geldpolitik steuert angeblich die "Gesamtnachfrage" in einer Volkswirtschaft, indem sie die Kreditaufnahme für Ausgaben (sei es für Konsum oder Investitionen) teurer oder billiger macht. Die Erfahrung des jüngsten Inflationsanstiegs seit dem Ende der Pandemiekrise im Jahr 2020 ist jedoch eindeutig. Die Inflation stieg aufgrund der geschwächten und blockierten Lieferketten und der langsamen Erholung der verarbeitenden Industrie an, nicht aufgrund einer "übermäßigen Nachfrage", die entweder durch eine staatliche Ausgabenwut oder "übermäßige" Lohnerhöhungen oder beides verursacht wurde. Und die Inflation begann zu sinken, sobald die Energie- und Nahrungsmittelknappheit und die Preise nachließen, die Blockaden in den globalen Lieferketten abgebaut wurden und die Produktion wieder anlief.

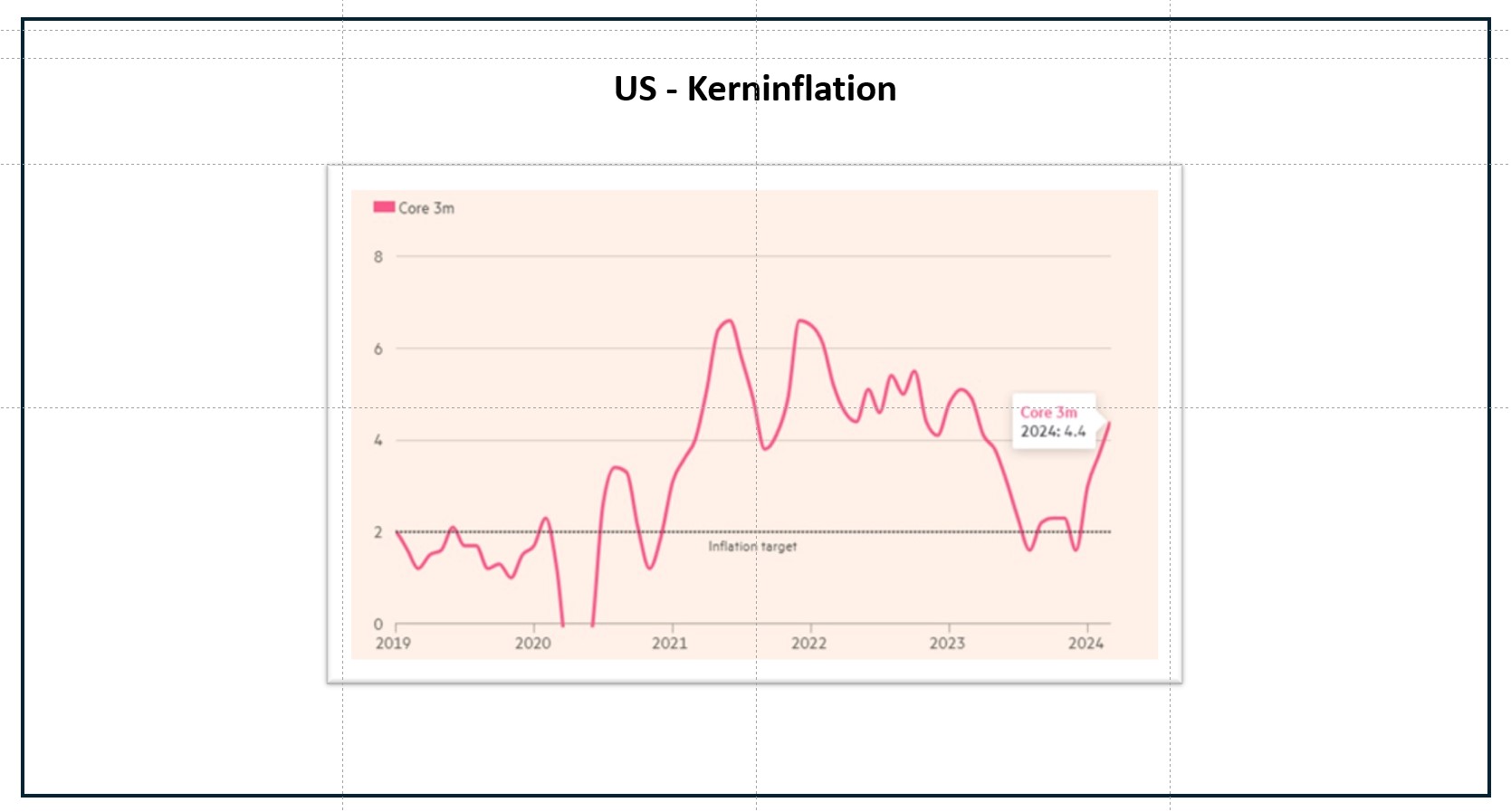

Es sollte sich erübrigen, noch einmal auf die bisherigen Beweise eingehen, dass die Inflation angebots- und nicht nachfragegesteuert war, denn sie sind überwältigend. Dies bedeutete jedoch, dass die Geldpolitik der Zentralbanken wenig zur Verringerung der Inflation beitragen konnte. Und hier liegt der Knackpunkt. Die Inflationsraten beginnen wieder anzusteigen, insbesondere in den USA. Die Kerninflation in den USA (ohne Lebensmittel- und Energiepreise) steigt im gleitenden 3-Millionen-Durchschnitt inzwischen auf über 4 % pro Jahr.

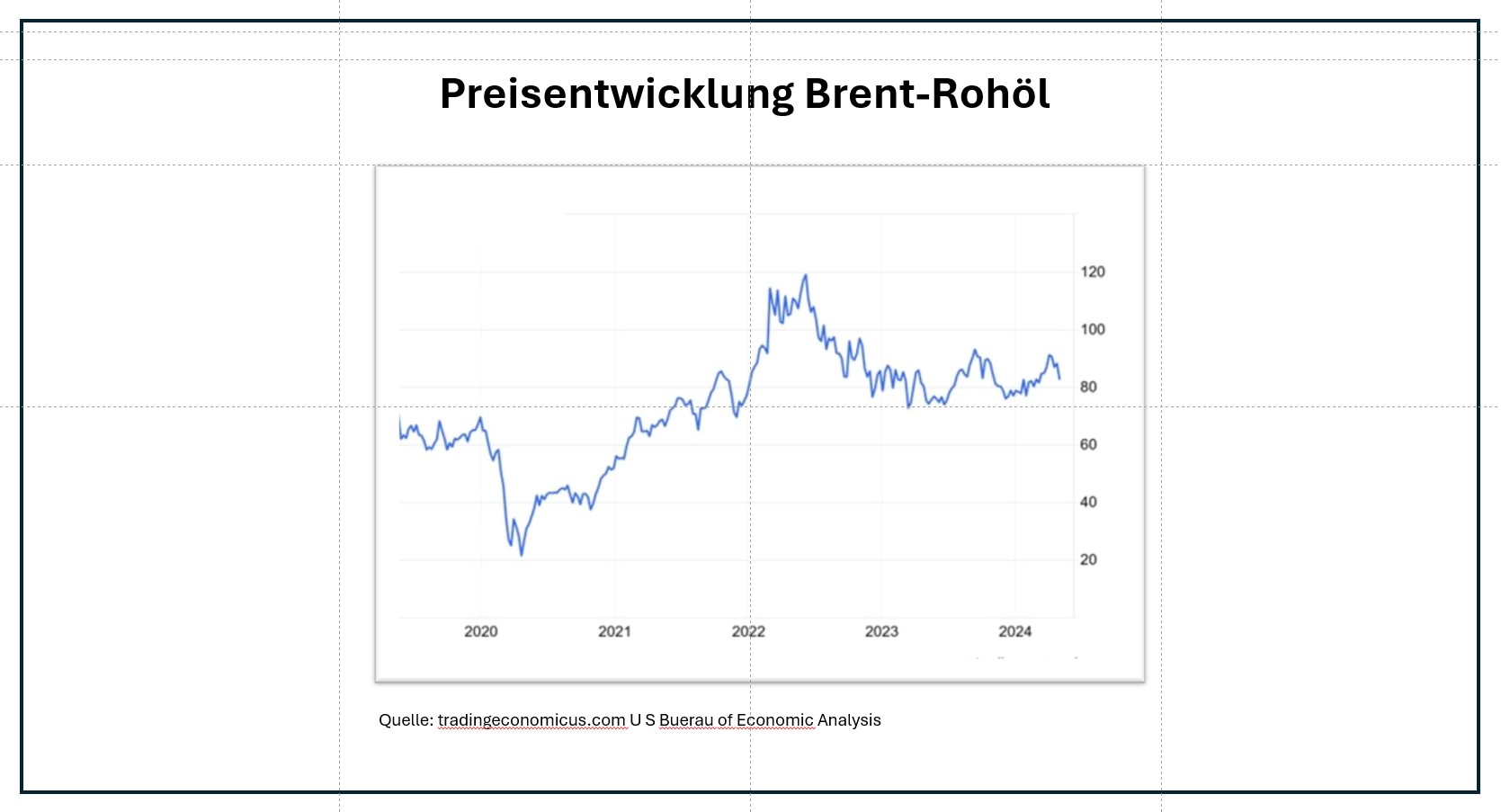

Und dafür gibt es zwei Gründe. Erstens haben die Lebensmittel- und Energiepreise wieder zu steigen begonnen. Die Ölpreise haben angezogen, da die Houthis die Schifffahrt im Roten Meer angreifen und Israel den Krieg im Gazastreifen auf den Iran ausweitet.

Und ein wichtiger Rohstoff für die Industrie, Kupfer, ist knapp und hat jetzt einen Rekordpreis.

Die US-Notenbank steckt in einer Zwickmühle, und Mainstream-Ökonomen sind gezwungen, die Wirksamkeit des Monetarismus zu überdenken, der besagt, dass die Inflation durch ein übermäßiges Geldmengenwachstum im Vergleich zur Produktion verursacht wird. Die Zentralbanken haben das Geldmengenwachstum gedrosselt, angeblich um die Inflation zu verringern. Doch in der breiten Öffentlichkeit macht sich Unsicherheit breit.

Financial Times veröffentlichte kürzlich Woche einen Artikel mit der Überschrift: The limits of what high interest rates can now achieve" (Die Grenzen dessen, was hohe Zinssätze jetzt erreichen können) und kommentierte, dass "wir realistisch sein müssen, was die Geldpolitik tun kann und was nicht". Der Artikel räumt ein, dass "die Wirksamkeit der Geldpolitik auch von den strukturellen wirtschaftlichen Triebkräften abhängt, die sie umgeben. Schließlich wurde die Zeit der günstigen Inflation vor der Finanzkrise durch eine elastische Produktion und Energieversorgung begünstigt. Mit Blick auf die Zukunft ist die Verwendung von Zinssätzen mit unzuverlässigen Verzögerungen zur Beeinflussung der Nachfrage ein Rezept für Volatilität, da Angebotsschocks aufgrund von Regionalisierung, Geopolitik und einer weniger günstigen demografischen Entwicklung anhalten - es sei denn, es gibt kompensierende Produktivitätssteigerungen". Der Artikel kommt zu dem Schluss, dass "die Steuer- und Angebotspolitik in der Preisstabilitätsdebatte stärker in den Vordergrund gerückt werden muss. Schließlich ist ein defekter Wasserhahn noch nutzloser, wenn die Rohrleitungen defekt sind".

Dennoch wird in dem Artikel weiterhin behauptet, dass die Geldpolitik der Fed und anderer Zentralbanken dazu beigetragen habe, die Inflation zu senken. Der Artikel zitierte für diese Behauptung verschiedene Papiere der Bank für Internationalen Zahlungsausgleich und der Bank of England. Doch wenn man sich diese Quellen anschaut, zeigt sich wieder das Gegenteil. Das zitierte BoE-Papier kommt zu dem Schluss, dass "die Inflation im Vereinigten Königreich im Jahr 2021 durch Knappheit und Energiepreisschocks und in den Jahren 2022 und 2023 auch durch Lebensmittelpreisschocks und einen angespannten Arbeitsmarkt erklärt wird. Die Inflationserwartungen sind besser verankert als vom Modell vorhergesagt. Die bedingten Projektionen deuten darauf hin, dass die Inflation im Vereinigten Königreich im Jahr 2023 aufgrund von disinflationären Energie- und Lebensmittelpreiseffekten stark zurückgehen wird, der Rückgang sich danach aber deutlich verlangsamen wird." Mit "übermäßiger Nachfrage" hat das nicht viel zu tun

Selbst in der Heimat des Monetarismus, der Bank für Internationalen Zahlungsausgleich, ist die Behauptung, die Inflation sei auf ein übermäßiges Geldangebot oder gar eine übermäßige Nachfrage zurückzuführen, nicht sehr überzeugend. Das BIZ-Papier konzentriert sich nicht auf die anfänglichen Ursachen des Inflationsschubes, sondern auf die Wahrscheinlichkeit, dass die Inflation "hartnäckig" bleibt und nicht viel zurückgeht, weil die Gefahr besteht, dass die Arbeitnehmer die "angespannten" Arbeitsmärkte nutzen, um die Löhne zu erhöhen. Die BIZ macht sich mehr Sorgen über die Auswirkungen auf die Rentabilität der Unternehmen als über die Tatsache, dass die Löhne der Arbeitnehmer immer noch versuchen, mit dem Anstieg der Durchschnittspreise um mehr als 20 % seit dem Ende der Pandemie Schritt zu halten. "In angespannteren Märkten ist es wahrscheinlicher, dass sich die Verhandlungsmacht zugunsten der Arbeitnehmer verschiebt und die Überwälzung zwischen Löhnen und Preisen zunimmt. Oh je. Aber selbst die BIZ räumt ein, dass "ungünstige demografische Trends und pandemiebedingte Präferenzverschiebungen auf der Angebotsseite einen großen Anteil an der Erklärung dieser Dynamik haben können."

Das letzte gängige Argument für die Inflation sind die Inflationserwartungen. Die Haushalte und sogar die Unternehmen erwarten nämlich eine Beschleunigung der Inflation, so dass die Haushalte mehr kaufen und die Unternehmen die Preise stärker anheben, was zu einer noch höheren Inflation führt. Die Erwartungstheorie ist überhaupt keine Theorie. Sie kann nur funktionieren, wenn die Inflation bereits steigt, und kann daher den anfänglichen Anstieg überhaupt nicht erklären. Die Erwartungstheorie ist als Erklärung für die steigende Inflation entlarvt worden. Jetzt, da die Inflation sinkt, sind die Beweise für diese "Theorie" weiterhin schwach.

Allianz Research hat den Rückgang der vierteljährlichen annualisierten Inflation in den USA um 9 Prozentpunkte seit dem zweiten Quartal 2022 mit Hilfe einer Regressionsanalyse aufgeschlüsselt. Dabei wurde festgestellt, dass 5,5 Prozentpunkte des Rückgangs auf Probleme in der Lieferkette zurückzuführen sind, die sich einfach auflösen. Das sind also etwa 60 % des Rückgangs. AR geht jedoch davon aus, dass 2,7 Prozentpunkte des Rückgangs von 9 % "auf die Signale der Federal Reserve zurückzuführen sind, die dazu beigetragen haben, die Inflationserwartungen neu zu verankern." Ich überlasse es Ihnen zu glauben, was Sie von der Idee des "Signals" halten. Weitere 2,2 Prozentpunkte sind darauf zurückzuführen, dass die höheren Zinssätze die Nachfrage drücken, was notwendig war, um den inflationären Auswirkungen der unterstützenden Finanzpolitik und des Arbeitskräftemangels entgegenzuwirken. Selbst wenn man diese Analyse akzeptiert, bedeutet dies, dass 60-80 % des Rückgangs der US-Inflation seit Mitte 2022 auf angebotsseitige Faktoren zurückzuführen sind.

Und damit sind wir bei der "Stickiness“ der Inflation angelangt.

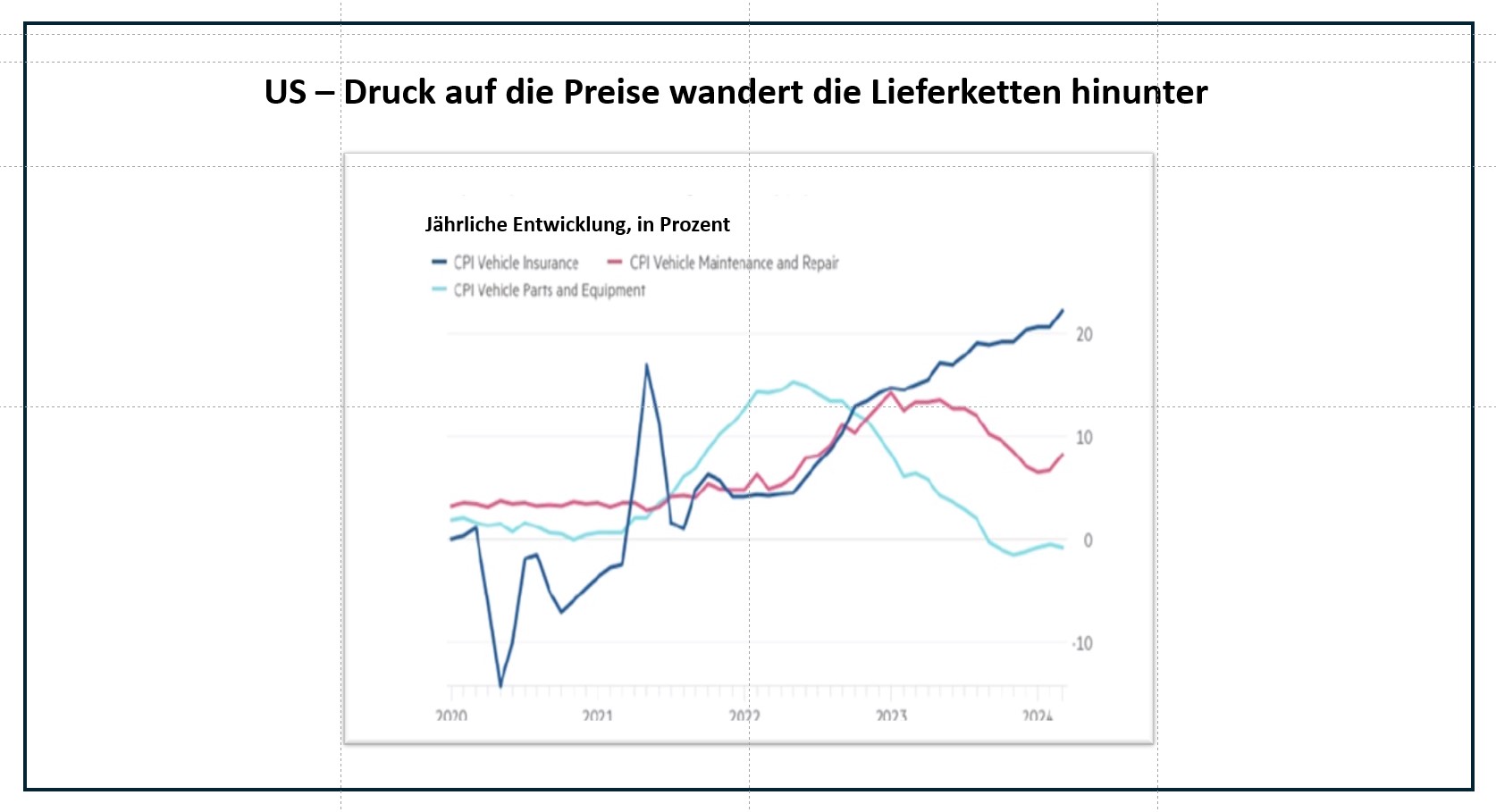

Welche Komponenten des Inflationsindex sind trotz der Zinserhöhungen der Zentralbanken nicht gesunken? Die Antwort lautet: die Wohnkosten und die Kfz-Versicherung, die stark angestiegen sind. Wie der FT-Artikel einräumt: "Beide sind zum Teil ein Produkt der pandemischen Angebotsschocks – geringere Bautätigkeit und ein Mangel an Fahrzeugteilen –, die immer noch durch die Lieferkette sickern. Tatsächlich sind die jetzt teureren Kfz-Versicherungen ein Produkt des früheren Kostendrucks bei Fahrzeugen. Die Nachfrage ist nicht das zentrale Problem; hohe Tarife können nur wenig ausrichten.

Der FT-Artikel schließt mit den Worten: "So oder so, die Geldpolitik ist ein Auffanginstrument. Sie kann die Nachfrage nicht auf schnelle, lineare oder gezielte Weise steuern. Andere Maßnahmen müssen die Flaute auffangen. Schätzungen deuten darauf hin, dass Angebotsfaktoren - auf die die Zinssätze wenig Einfluss haben - inzwischen mehr zur US-Kerninflation beitragen als die Nachfrage." Nun, während des gesamten Anstiegs und Rückgangs der Inflation war das Angebot die Haupttriebfeder.

Wie geht es jetzt weiter?

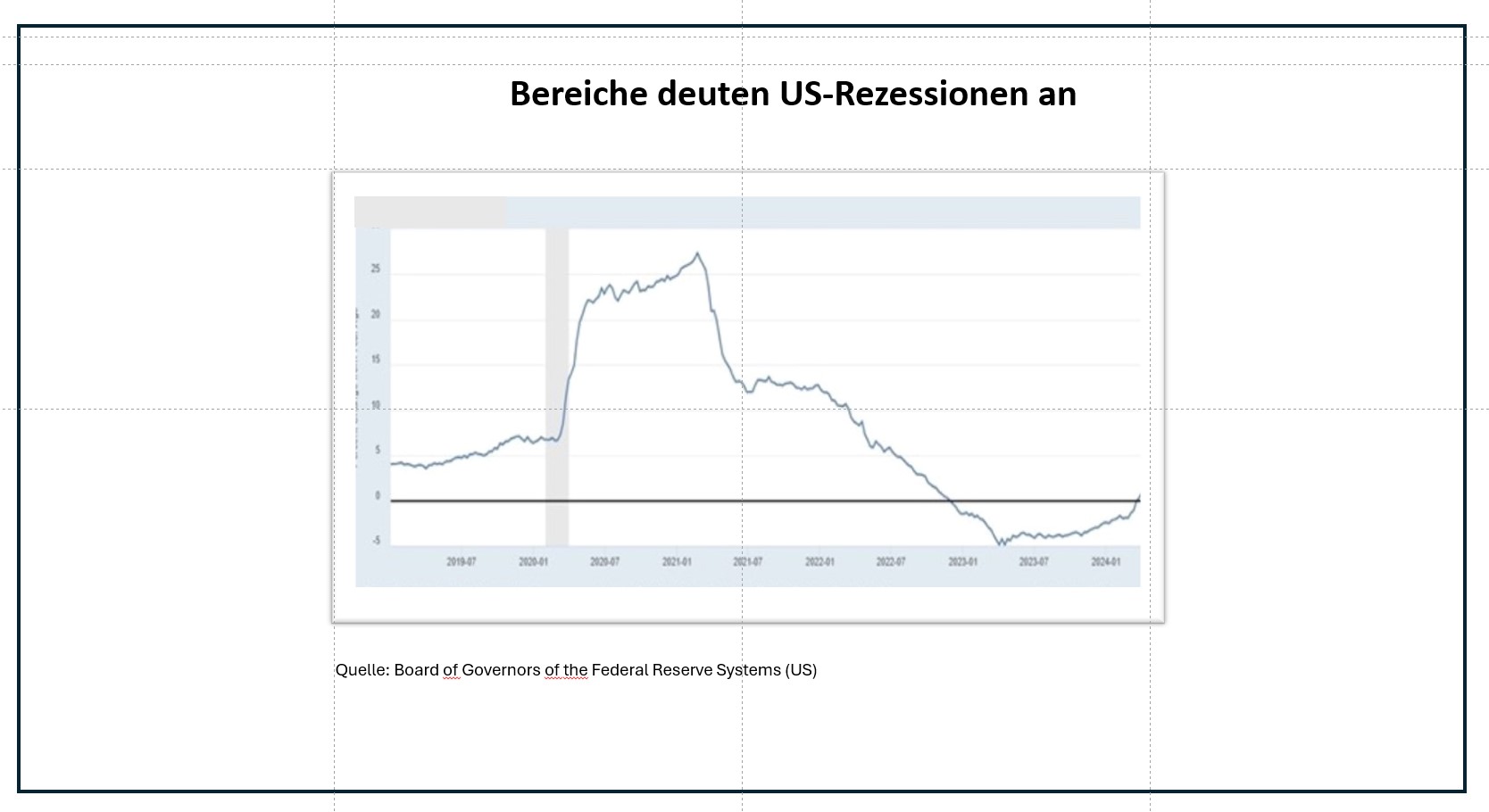

Das Risiko besteht nun darin, dass sich die US-Wirtschaft verlangsamt und die Produktion stagniert, während die Inflation aufgrund eines neuen Anstiegs der Rohstoffpreise "sticky" bleibt. Die US-Wirtschaft ist im vergangenen Jahr real (d. h. nach Berücksichtigung der Inflation) mit einer Jahresrate von 3,4 % gewachsen. Dies wurde von den Mainstream- und Finanzmedien mit Euphorie begrüßt. "Die US-Wirtschaft entwickelt sich sehr gut... Wir werden wirklich von der ganzen Welt beneidet", sagte ein EconForecaster, James Smith. Doch dann, im ersten Quartal 2024, verlangsamte sich die jährliche Wachstumsrate des realen BIP auf 1,6 %, die langsamste Rate seit der ersten Hälfte des Jahres 2022.

Darüber hinaus sind die jüngsten Konjunkturumfragen, die so genannten PMIs (1), für die USA düster. Jeder Wert unter 50 deutet auf eine Schrumpfung hin. Im April lagen sowohl der PMI für das verarbeitende Gewerbe als auch der PMI für den Dienstleistungssektor in den USA zum ersten Mal zusammen unter 50.

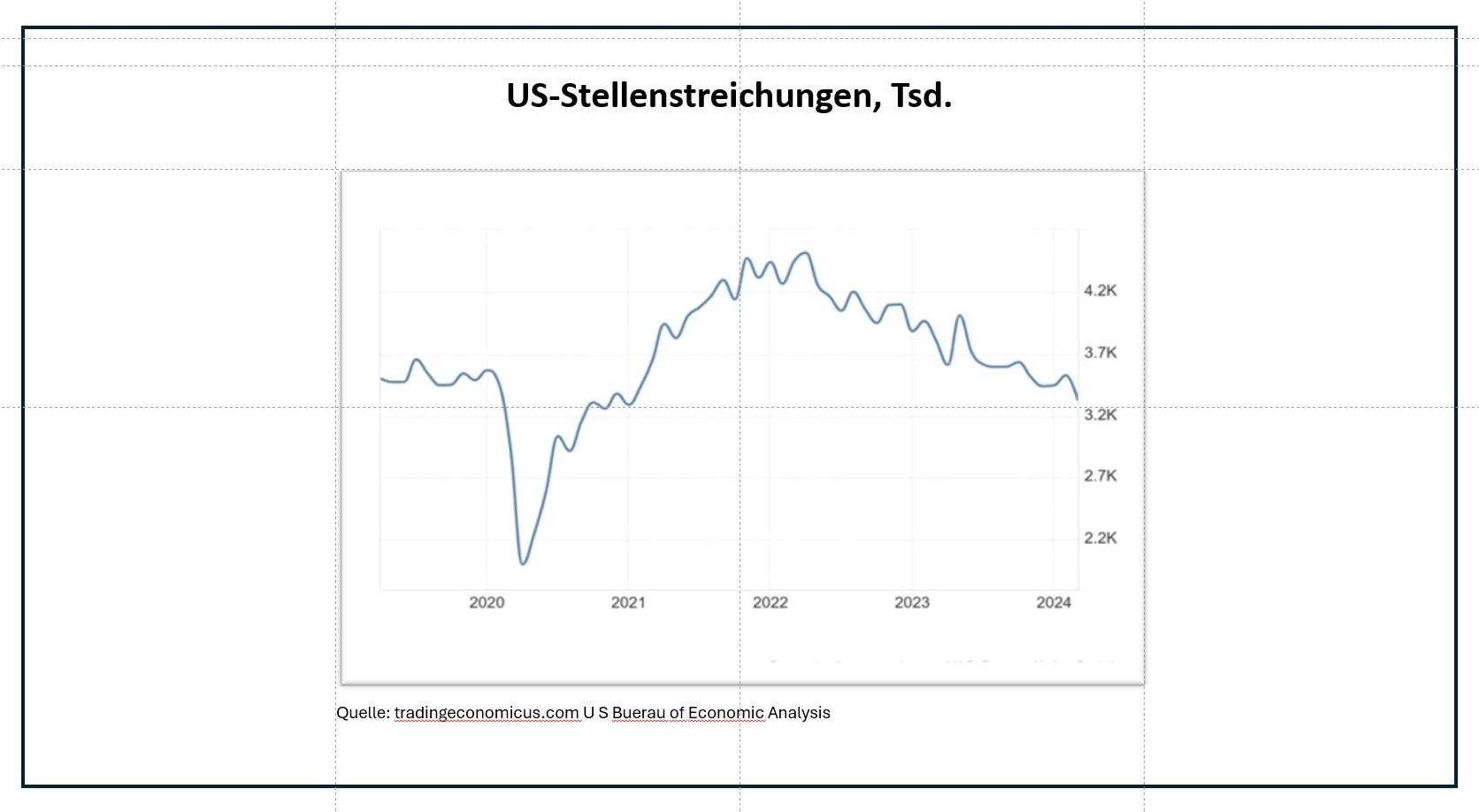

Auch der Arbeitsmarkt wird immer schwächer. Zwar liegt die offizielle US-Arbeitslosenquote immer noch unter 4 % (3,9 %), aber die Zahl der Neueinstellungen durch US-Unternehmen nimmt ab, insbesondere bei kleinen Firmen, wie die Umfrage der National Federation of Independent Businesses zu Einstellungsabsichten zeigt. Und die NFIB-Umfrage scheint ein guter Frühindikator für das Beschäftigungswachstum zu sein.

Und die Arbeitnehmer zögern jetzt eher, den Arbeitsplatz zu wechseln, sofern sie keinen neuen bekommen.

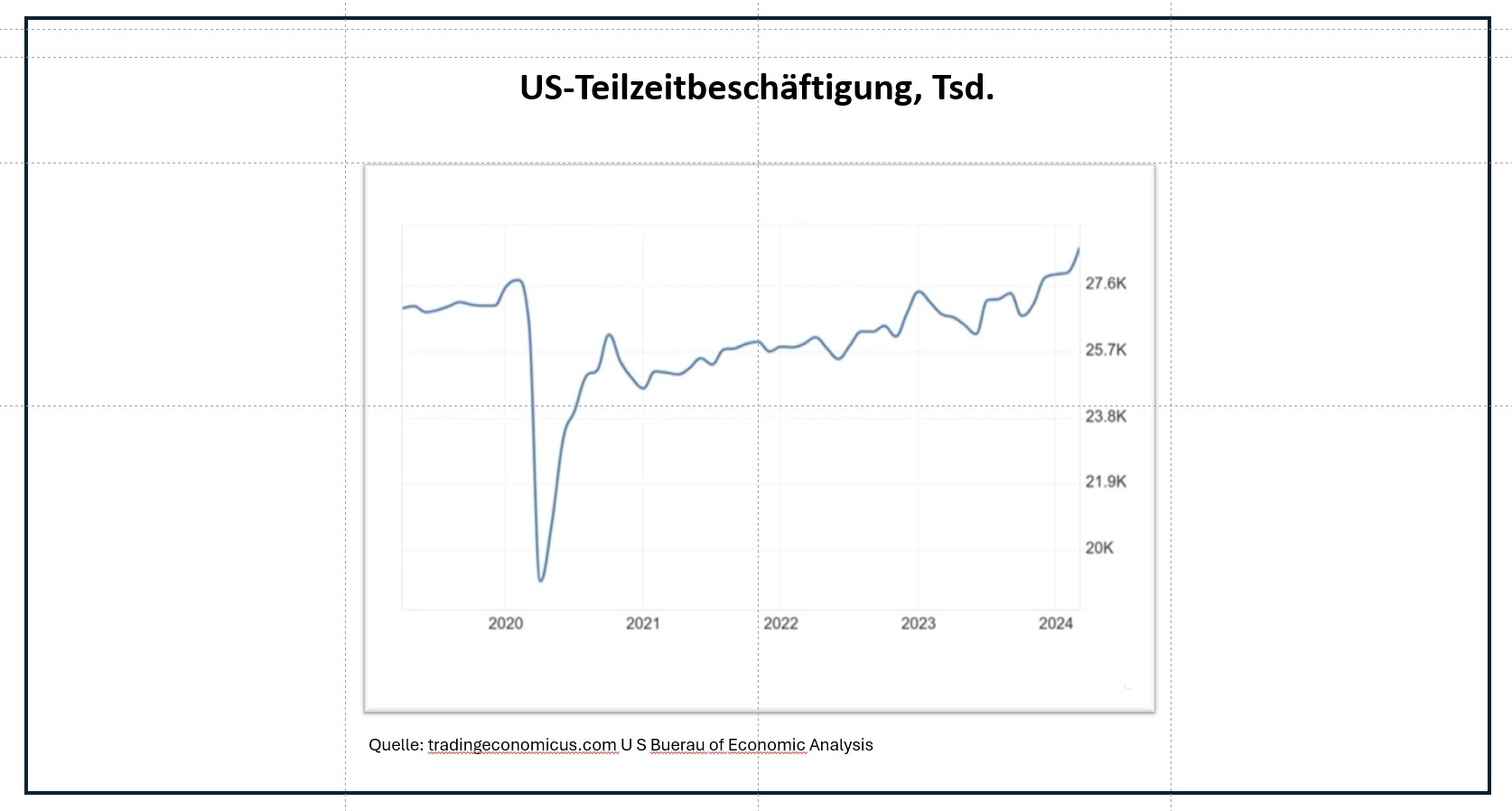

In den letzten zwei Jahren waren die meisten neuen Arbeitsplätze Teilzeitstellen.

Während die Vollzeitbeschäftigung (die immer besser bezahlt wird und bessere Bedingungen bietet) stagniert hat.

Die hohen Zinssätze, die von der Fed und anderen Zentralbanken festgesetzt werden, haben keinen Einfluss auf die Inflation. Stattdessen erhöhen sie die Schuldendienstkosten insbesondere für kleine Unternehmen, während sich das Wachstum der Unternehmenseinnahmen ebenfalls verlangsamt. Die Rentabilität wird also unter Druck gesetzt, mit Ausnahme der "Magnificent Seven"-Großunternehmen.

Die "überschüssigen Ersparnisse", die die Haushalte während der Pandemie angesammelt haben, scheinen aufgebraucht zu sein. Die Zuversicht der amerikanischen Haushalte, Geld auszugeben, ist auf den niedrigsten Stand seit fast zwei Jahren gefallen, da die Amerikaner die künftige Wirtschaftslage immer pessimistischer einschätzen.

Bereits im November letzten Jahres kommentierte der ehemalige Chef der New Yorker Fed, William Dudley: "Muss die Arbeitslosenquote auf 4,25 bis 4,5 Prozent steigen, damit die Fed ihr Ziel, die Inflation wieder auf 2 Prozent zu senken, erreicht? Wenn ja, dann ist eine harte Landung sehr wahrscheinlich". Claudia Sahm, eine weitere ehemalige Fed-Volkswirtin, hält es für einen sehr starken Indikator für eine Rezession in der Produktion, wenn die Arbeitslosenquote drei Monate lang um etwa 0,5 Prozentpunkte über dem Tiefpunkt liegt. Derzeit liegt dieser Sahm-Indikator um 0,36 Prozentpunkte über dem niedrigsten Wert der letzten 12 Monate. Der Schwellenwert für eine Rezession ist also noch nicht erreicht, aber er nähert sich an.

Ein Großteil des jüngsten Wachstums der US-Wirtschaft wurde durch eine starke Zunahme der Einwanderung erreicht. Die US-Wirtschaft wird jedoch nur dann nicht stagnieren, wenn sich das Produktivitätswachstum beschleunigt. Außerdem wird die Inflation nur durch einen Anstieg der Produktion pro Arbeitnehmer und Stunde, d. h. durch eine Steigerung der Wertschöpfung, niedrig gehalten. Bislang ist das Produktivitätswachstum in den USA in den 2020er Jahren relativ moderat geblieben.

Die Hoffnung besteht darin, dass die KI eine "Produktivitätsrevolution" auslösen wird, die die US-Wirtschaft auf den Weg zu einem rasanten Wachstum in den 2020er Jahren bringt, bei dem das reale BIP schneller wächst als im langfristigen Durchschnitt und die Inflation niedrig bleibt. Im Moment sieht es aber eher nach dem Gegenteil aus.

Anmerkung

(1) PMI – Purchasing Managers' Index) ist ein Wirtschaftsindikator, der sich aus monatlichen Berichten und Erhebungen von privaten Unternehmen des Verarbeitenden Gewerbes zusammensetzt.